![CHeques CHeques]() Dada la gran cantidad de cheques sin fondos que se encuentran los usuarios cada vez que llegan a las sucursales bancos de Mexico cada vez que se acercan a una ventanilla a cobrar uno de estos títulos, es importante que los lectores conozcanlos distintos tipos de cheques que existen.

Dada la gran cantidad de cheques sin fondos que se encuentran los usuarios cada vez que llegan a las sucursales bancos de Mexico cada vez que se acercan a una ventanilla a cobrar uno de estos títulos, es importante que los lectores conozcanlos distintos tipos de cheques que existen.

“El cheques es un título de crédito mediante el cual una persona (librador) ordena al banco en el que tiene depositado sus recursos (librado), que pague una cierta cantidad de dinero a aquella persona específica cuyo nombre aparece como beneficiario en el mismo o, dependiendo de la clase de cheque, a quien presente el documento”.

Los Cheques

Los Cheques son un instrumento de pago que permite al emisor o librador abonar sin hacer uso de dinero en efectivo. Para poder utilizar este medio de pago se deberá previamente contar con una cuenta corriente, conocida como cuenta cheques.

Los requisitos generales para la apertura de una cuenta, aunque pueden variar dependiendo de la institución financiera que se elija, son:

- Identificación Oficial Vigente.

- Comprobante de domicilio.

- Comprobante de algún servicio que no supere los tres meses de antigüedad (teléfono, gas, luz, agua, impuesto predial, no sirve de teléfono celular).

- Contrato de arrendamiento registrado ante la autoridad fiscal, en caso de corresponder.

- La cuenta se podrá solicitar en cualquier sucursal del banco que se haya elegido, se deberá tener en cuenta que cada institución determina un monto mínimo de apertura.

- Las comisiones dependerán del banco y del producto, como también del monto mínimo que la cuenta requiera.

En el caso de querer acceder a una cuenta corriente en dólares se deberá tener en cuenta que sólo podrán solicitar la apertura de éste tipo de producto, aquellas personas que vivan en la zona fronteriza norte del país.

Los recursos del cheque se tendrán disponibles en el mismo momento si se cobra por ventanilla perteneciente al banco que el cheque fue librado, pero para quienes lo depositen en su cuenta y ésta sea de otro banco, deberán esperar que éste sea aceptado Salvo Buen Cobro, por lo cual el dinero estará disponible el día siguiente hábil a las 12.00pm.

En lo que respecta a los cheques extranjeros se debe tener en cuenta que no todos los bancos los aceptan, se deberá consultar a la entidad propia si se puede cobrar este tipo de cheques, esta operación se les da un tratamiento de Remesas y tardarán en acreditarse entre 5 y 10 días hábiles.

Es importante evitar cobrar o realizar cheques “al portador”, ya que si éste se extraviara podrá ser cobrado por la persona que lo encuentre.

También es importante confeccionarlo de forma correcta para que no pueda ser alterado el monto.

Los cheques se pueden calificar en dos grupos: Cheques Negociables, Cheques No Negociables.

Los cheques Negociables son los que permiten endosarse tantas veces como se requiera. El endose se realiza en la parte posterior del cheque, donde el beneficiario deberá firmar.

En este caso el beneficiario podrá optar entre dos opciones para obtener los recursos: depositarlo en su cuenta o cobrar el total en efectivo en el banco al que pertenece el cheque.

En cambio, los cheques No Negociables son los que sólo podrán ser cobrados en la ventanilla del banco que corresponda por el beneficiario o bien, depositados en la cuenta de la persona o empresa que figure como beneficiario. Los cheques No Negociables no pueden ser endosados.

A fin de poder entender más a fondos sobre los cheques, dejamos a continuación un listado de las palabras más utilizadas para referirse a los cheques:

- Esqueleto: suele utilizarse para nombrar al formato de los cheques cuando todavía éstos no fueron completados.

- Librador: es la persona que ordena al banco el pago del cheque mediante su firma, o en otras palabras quien entrega, libra el cheque.

- Librado: significa la obligación del banco a realizar el pago del cheque expedido.

- Beneficiario: se le llama de esta forma a la persona física o moral a quien se libra el cheque y recibe el pago.

- Endosar: es cuando se firma el cheque al dorso para que otra persona o empresa pueda cobrarlo.

Existen varias formas de emitir un cheque, todas ellas tienen sus características específicas para adecuarse a las necesidades tanto del suscriptor como del beneficiario:

- Cheque al portador

- Cheque normativo o a la orden

- Cheque de caja

- Cheque certificado

- Cheque cruzado

- Cheque de viajero

- Cheque de ventanilla

Tipos de Cheques:

Cheque Certificado

Como bien ya hemos hablado en otras ocasiones, existen distintos tipos de cheques a emplear dependiendo de los riesgos o el trato realizado entre librador y librado.

Por el momento ya detallamos las especificaciones de los Cheques de Caja, los Cheques nominativos o a la orden, cheque de caja y el cheque al portador.

Pero en esta oportunidad les traemos los datos de los Cheques Certificados.

En los casos que se libren cheques certificados serán porque el beneficiario necesita o quiere tener la certeza de que ese cheque con el cual le pagarán posee los fondos necesarios para cubrirlo.

De suceder esto, el librador deberá solicitar a su banco que certifique la existencia de los fondos.

El banco colocará, en forma de garantía, el mismo monto que el librador, firmará y sellará el cheque y así quedará certificado y el beneficiario tendrá plena seguridad de que al cobrarlo, dentro del plazo establecido, el cheque será pagado.

Lo interesante de este tipo de cheques es que realizando esta certificación el banco pagará el total de la suma especificada en el cheque aun cuando la cuenta pudiera posteriormente quedarse sin fondos.

La Comisión Nacional para la protección y Defensa de los Usuarios de Servicios Financieros (Condusef) señala las siguientes características particulares de este tipo de cheque:

- El cuentahabiente es el único que puede solicitar la certificación.

- Debe ser nominativo, es decir estar a nombre de una persona o una empresa determinada.

- No es negociable por lo que no pueden cederse sus derechos mediante endosos y sólo puede canjearse por el beneficiario, quien deberá cobrarlo o depositarlo en su cuenta.

- Junto con la leyenda en que se indique que el cheque está certificado, debe contener dos firmas de funcionarios facultados por el banco.

- Se cobra comisión por su certificación.

- Este cheque podrá ser cancelado por el cuentahabiente que solicitó su certificación siempre y cuando no haya sido cobrado y se devuelva el documento al banco para realizar la cancelación.

- A diferencia del cheque de caja, para éste tipo de cheques es necesario que quien lo emite tenga una cuenta en el banco que lo va a certificar, por lo que puede decirse que únicamente es para clientes de ese banco.

- Este tipo de documento puede ser muy útil cuando se quiere asegurar de que el cheque entregado como pago tenga fondos cuando se cobre en el banco.

- Se recomienda previo a la certificación de un cheque consultar en el banco las comisiones que cobran por este servicio y por el cargo de cancelación, en caso de necesitarlo.

- En caso de necesitar solicitar la cancelación por robo o extravío es importante saber que se deberá levantar un acta ante el ministerio público y presentarte con una copia de la misma ante el banco para que procedan a realizar los trámites de cancelación.

Cheque de caja

Los cheques de caja son emitidos por una institución de crédito para que el cliente sólo pueda cobrarlos en una de las sucursales o filiales de dicha institución.

El cliente entrega al banco la cantidad de dinero por la que expedirá el cheque y éste será pagado en esa misma institución o en su caso podrá depositarse en una cuenta del beneficiario.

La diferencia radical entre este tipo de cheques y, por ejemplo, el cheque al portador, es que en este caso debe estar especificado a quien se le entregará el cheque para su cobro.

Además, tampoco son negociables, ya que no permiten ser endosados.

Estos cheques no son iguales a los entregados en una cuenta cheque, son especiales, ya que se emiten por el banco y a pedido del cliente.

Asimismo, podrá ser cobrado únicamente por el beneficiario detallado, ya sea por ventanilla o depositándolo en una cuenta bancaria a su nombre.

La ventaja de este tipo de cheque es que en caso de ser extraviado o robado no podrá ser cobrado por ninguna otra persona.

También es una forma de pago muy segura, ya que el banco lo emita una vez que se haya corroborado que están los fondos para afrontar el gasto de dicho pago.

Es importante remarcar que el banco cobra una comisión por la expedición del cheque, que en el caso de ser cancelado por robo o extravío no será devuelta.

Un detalle, si el cheque de caja es extraviado o robado, se deberá levantar un acta ante el ministerio público y presentar una copia de la misma al banco que lo emitió así éste podrá cancelar el cheque.

Cheque al Portador

Cheque al portador se le llama a aquel cheque que no tiene especificado una persona puntual para el cobro del mismo.

Es importante remarcar que el cheque debe tener escrito en la leyenda “el portador” y que quien lo tenga en su poder podrá cobrarlo.

Una de las características particulares de este tipo de cheque es que el beneficiario del cheque puede entregarlo como parte de pago a un tercero sin necesidad de endosarlo.

Quien quiera cobrarlo, no deberá presentar su documento de identificación. En lo que respecta a la cantidad, deberá ser en base a lo determinado por cada institución, ya que se rige por políticas internas.

Quien desee abonar con este tipo de cheques, deberá tener en cuenta que en caso de extravío o robo, podrá ser cobrado por cualquier persona, por lo cual tiene un alto riesgo.

En caso de que el cheque sea robado, se recomienda denunciar inmediatamente al banco y realizar la correspondiente denuncia, ya que el banco está obligado a abonar el valor del cheque a quien se presente por ser un “cheque al portador”.

Por eso es más que importante realizar la denuncia con urgencia y seguir el procedimiento indicado por el banco para poder llevar a cabo la cancelación del mismo.

También se tiene que tener en cuenta cual es la cantidad máxima que se puede colocar como monto a cobrar, esta información la brinda cada banco, por eso el consejo es comunicarse con el banco y solicitar este dato previo a la emisión del mismo.

Finalmente se debe conocer y saber los plazos de cancelación de los cheque al portador: se hará efectiva hasta que hayan transcurrido los plazos de presentación que establece la Ley General de Títulos y Operaciones de Crédito; misma que señala que será de 15 días naturales que sigan al de su fecha, si fueran pagaderos en el mismo lugar de su expedición.

Dentro de un mes si fueran expedidos y pagaderos en diversos lugares del territorio nacional; y dentro de 3 meses si son expedidos en el extranjero y pagaderos en territorio nacional o viceversa. Mientras no transcurran estos plazos, no puede ser cancelado el cheque, salvo en caso de robo.

Cheque nominativo o a la orden

Los Cheques nominativos o a la orden son aquellos en el que se indica el beneficiario y que, además, sólo él podrá cobrarlo.

En este tipo de cheques, se puede realizar sólo un endoso por parte de la persona indicada como beneficiario, o sea que éste cederá sus derechos por medio de la firma del beneficiario en la parte posterior del cheque.

Dos características particulares de los cheques nominativos son que para poder cobrar este cheque es indispensable presentar identificación oficial y que pueden ser expedidos por cualquier cantidad.

En caso que se desee que sólo lo pueda cobrar el beneficiario indicado en el documento debe agregarse la leyenda “No negociable”. A menos que el cheque sea a nombre del propio banco en cuyo caso automáticamente no será negociable.

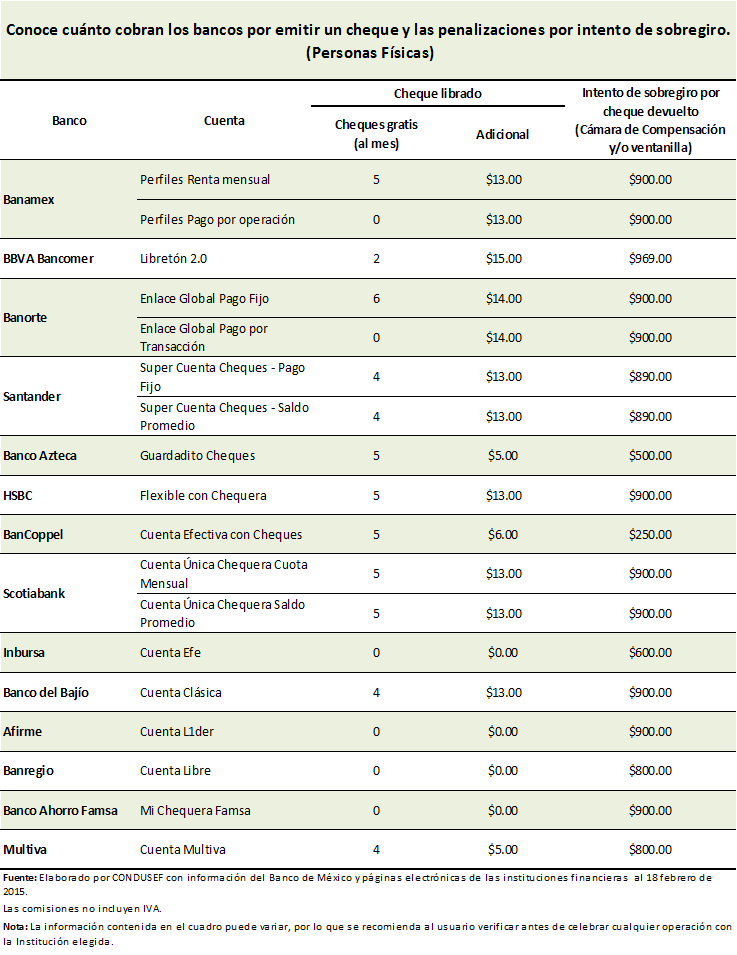

Comisiones por rebote de cheques

Continuando con la serie de restricciones en las comisiones a las cuales se deberán acomodar los bancos, también está la que refiere al rebote de cheques. En este caso, de librar un cheque sin fondos las comisiones deberán no superar el monto que resulte menor de:

- La diferencia que exista entre el valor del cheque y el saldo disponible en la cuenta.

- El importe que la institución del crédito determine y registre en el Banco de México.

Para entenderlo más a fondo pongamos un ejemplo: Si un cliente libra un cheque por 1.000 pesos, pero viene rebotado por falta de fondos y en la cuenta sólo faltaban 200 pesos para cubrirlo, sólo se deberá abonar 200 pesos. Ahora bien, si el cheque que se emite es de 3.000 pesos y en la cuenta sólo había 1.500 pesos, se deberá pagar la comisión que establece el banco en caso de cheque devuelto, por ejemplo 1.000 pesos.

Es importante resaltar que este tipo de medidas benefician al público, además de regular a los bancos, y la idea de que los clientes encuentren menos comisiones y se vean más favorecidos también ayuda a generar la cultura del ahorro, búsqueda que comenzó hace mucho tiempo en México pero que aún hoy no logra establecerse como tal.

¿Cuál es el monto máximo para pago de cheques al portador?

Cinco mil pesos, es el nuevo monto máximo para pago de cheques al portador a partir del 2 de enero de 2014.

A partir de 2014, los cheques por cantidades superiores a cinco mil pesos deberán ser siempre nominativos.

¿Qué significa esto? Serán expedidos a nombre de una persona física o moral específica, susceptible de ser identificada.

Por lo tanto, los bancos ya no pagarán cheques expedidos al portador por cantidades superiores a cinco mil pesos para evitar, entre otras cosas, los riesgos de fraude en las operaciones realizadas mediante cheques.

Pagos con cheques falsos

Tome precauciones para evitar este tipo de fraudes son:

- Al vender un artículo si te pagan con un cheque incluso de caja, aunque en el saldo de la cuenta se vea reflejado el monto el mismo día de la operación, la cantidad no está acreditada y, por lo tanto, no se podrá disponer del dinero hasta que efectivamente se haya liberado.

- Una vez transcurrido el plazo para acreditarse el dinero, si la cuenta no tiene fondos o el cheque es falsificado o clonado, no podrá hacerse efectivo y volveremos a ver el saldo anterior en la cuenta.

- Si no se tiene la certeza de que el cheque tenga fondos, aunque sea certificado o de caja, es conveniente realizar la operación en el mismo banco emisor del cheque o esperar hasta que el cheque haya sido acreditado o estén liberados los recursos para la entrega del automóvil y su factura.

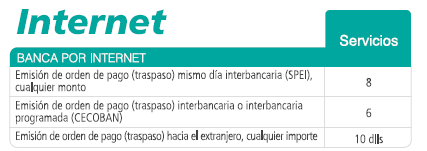

- Otras formas de pago que pueden utilizarse a fin de evitar este tipo de fraudes son las transferencias electrónicas de fondos o las transferencias SPEI, de utilizarlas se aconseja averiguar la comisión que el banco cobra por este servicio.

Tips para utilizar una chequera

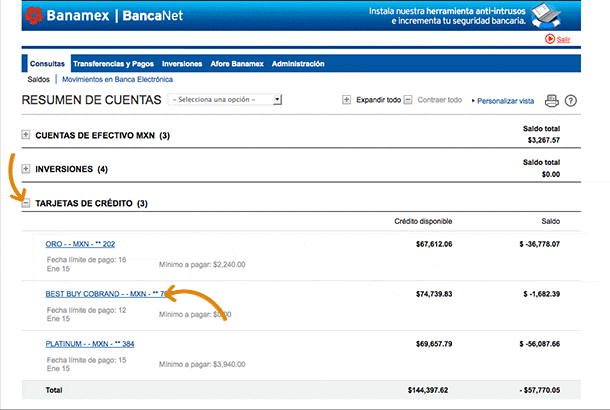

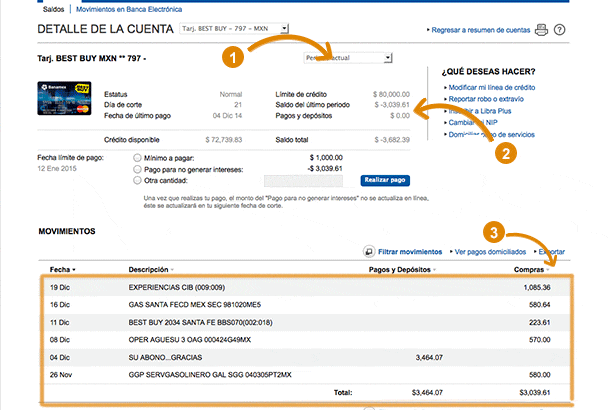

Si bien cada vez se utilizan más los medios de pagos electrónicos, en desmedro el cheque, lo cierto es que muchos insisten en su uso por comodidad, costumbre o por no confiar en las nuevas herramientas que nos ofrece la banca por Internet.

Mientras miles de usuarios han dejado atrás la rutina de operar en las sucursales bancarias y optan por las paginas webs de las instituciones financieras, lo mismo sucede con los medios de pago.

En la actualidad, tanto las pymes como aquellos clientes que tienen cuentas corrientes insisten en el uso de la chequera, pero aunque parezca raro, todavía se sigue con los mismos problemas de siempre, fraudes, desconocimiento en la metodología de emisión y de cobro.

Para evitar cometer errores, existen una serie de tips para utilizar una chequera que la Condusef ha realizado y que nosotros hemos recopilado para ofrecerle un servicio útil.

Uno de las acciones que mucho omiten pero que es muy importante es que en el momento de recibir la chequera en la sucursal bancaria, debe controlar junto a un funcionario de la institución que se encuentran todos los números de cheques que esta debe contener. En caso de verificar una anomalía, se debe reportar inmediatamente.

Otro dato interesante que ofrece la Condusef es que de acuerdo con la Ley, los cheques son pagados al momento en que se presentan para su cobro, independientemente de la fecha que aparece en ellos, por lo tanto el banco los pagará aunque el documento indique una fecha posterior y aunque le hayas solicitado al beneficiario que lo cobrara posteriormente.

Otro punto a tener muy presente es en caso de pago de un cheque sin fondos. Si ocurre esta situación, debes pedir al banco que haga “el protesto“ en el documento, es decir, indicar en el cheque que no se hizo el pago por algunas de las razones en las causas de devolución de un cheque. Con esta indicación, mediante un procedimiento judicial, podrás cobrarle a la persona que expidió el cheque la cantidad que ahí se establecía más el resarcimiento de los daños y perjuicios ocasionados, así como una indemnización que de acuerdo a la Ley no puede ser menor del 20% de esa cantidad.

Devolución de cheque

Me han llamado de mi sucursal bancaria que he sufrido “devolución de cheques”. Muchas personas en México han pasado por esta situación en alguna oportunidad.

Si bien la utilización de las TEF o del SPEI ha disminuido la cantidad de cheques en circulación, lo cierto es que los diferentes tipos de cheques que existen se siguen utilizando, sobre todo en empresas o en aquellas personas físicas que siguen prefiriendo esta metodología.

Ahora bien, para poder emitir un cheque necesitamos de una cuenta corriente con chequera, y muchos bancos siguen insistiendo con este producto, por lo tanto, su utilización está garantizada por muchos años más.

Por lo tanto existen causas devolución de cheque lo que nos lleva a estar muy atentos para no tener que cargar con este peso financiero, ya que muchas veces tienen un costo económico.

A pesar que la devolución de cheque es muy frecuente, no todos conocen los motivos por los cuales puede suceder esto y únicamente se preocupan por blindar la chequera, es decir por las medidas de seguridad.

Para no sorprendernos, la Condusef ha preparado un listado de causas devolución de cheque.

Fondos insuficientes en el banco.

Inexistencia de la cuenta bancaria de la que se emitió el cheque.

Falta la firma del librador.

La firma del librador es diferente a como está registrada en el banco, es decir, ésta se encuentra notoriamente alterada o falsificada.

La numeración del cheque no corresponde a los esqueletos proporcionados al emisor, o bien, dicha numeración corresponde a la de un talonario que se reportó extraviado.

Existe una orden judicial de no pagarlo.

Ha sido revocado y ya venció el plazo legal para su presentación.

El librador se encuentra en estado de concurso o suspensión de pagos.

No existe continuidad en los endosos.

Ha sido indebidamente negociado.

No es a cargo de la institución bancaria en que se presenta (si no es depositado).

Es pagadero en otra moneda.

Está alterado.

Carece de fecha.

Ya se ha pagado el original o el duplicado.

Esta mutilado o deteriorado.

No reúne los requisitos legales señalados con anterioridad, como el no contener la orden incondicional de pago.

Se cobra por cantidad distinta de lo que vale.

No es compensable.

Por causa imputable al banco librado.

No contiene la orden incondicional de pagar en la moneda correspondiente.

Otras que se hayan señalado expresamente por el banco en los contratos y se hayan aceptado.

![]()

Siempre es bueno saber cuales son las ofertas sobre algún producto a adquirir. En este caso, presentamos un listado de las mejores cuentas dolares que se comercializan en las sucursales de bancos en Mexico.

Siempre es bueno saber cuales son las ofertas sobre algún producto a adquirir. En este caso, presentamos un listado de las mejores cuentas dolares que se comercializan en las sucursales de bancos en Mexico.

Abrir una cuenta de ahorro o de inversión es fácil y sencillo, pero mantenerla activa y con movimientos a veces parece ser un poco más difícil.

Abrir una cuenta de ahorro o de inversión es fácil y sencillo, pero mantenerla activa y con movimientos a veces parece ser un poco más difícil.

Con la declaración de la transparencia de las comisiones que se cobrarán en las instituciones de crédito por el uso de cajeros automáticos con tarjetahabientes de otros bancos, se ha creado gran confusión sobre los costos de cada una, pero será más sencillo a la hora de llevar los cotos de transacciones.

Con la declaración de la transparencia de las comisiones que se cobrarán en las instituciones de crédito por el uso de cajeros automáticos con tarjetahabientes de otros bancos, se ha creado gran confusión sobre los costos de cada una, pero será más sencillo a la hora de llevar los cotos de transacciones.

Dada la gran cantidad de cheques sin fondos que se encuentran los usuarios cada vez que llegan a las sucursales bancos de Mexico cada vez que se acercan a una ventanilla a cobrar uno de estos títulos, es importante que los lectores conozcanlos distintos tipos de cheques que existen.

Dada la gran cantidad de cheques sin fondos que se encuentran los usuarios cada vez que llegan a las sucursales bancos de Mexico cada vez que se acercan a una ventanilla a cobrar uno de estos títulos, es importante que los lectores conozcanlos distintos tipos de cheques que existen.